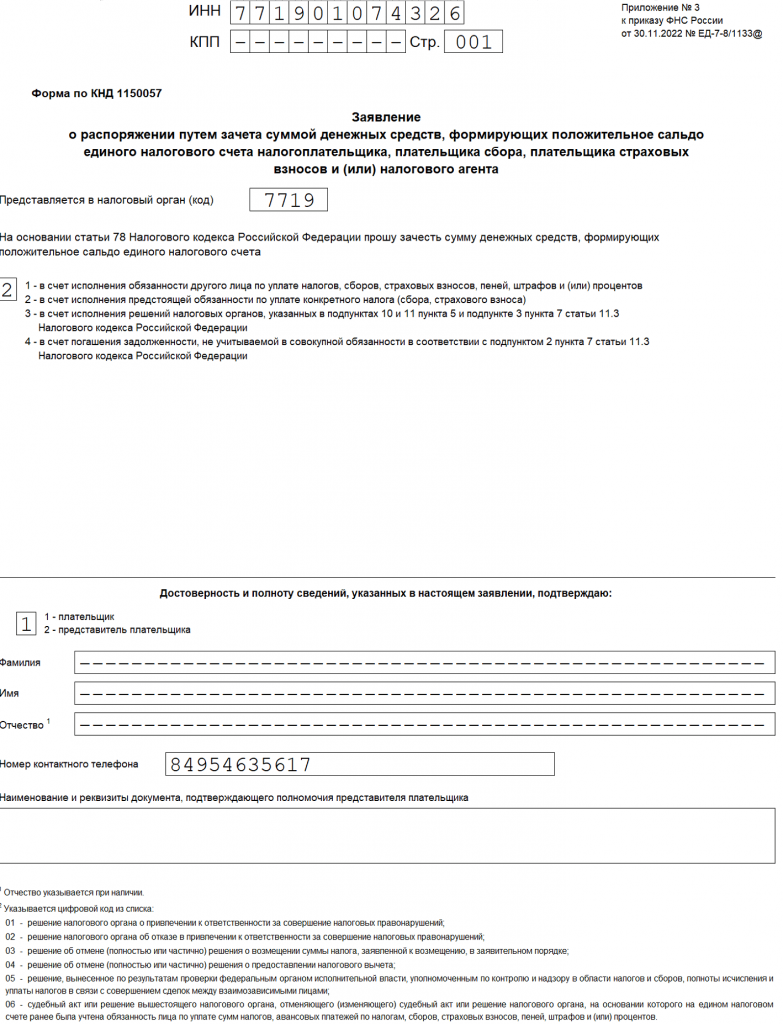

Необходимо подавать заявление на зачет — и тогда уплаченную сумму налоговики «перебросят» с КБК ЕНП на КБК взносов. Форма и формат заявления утверждены Приказом ФНС от 30.11.2022 № ЕД-7-8/1133@ (Приложение 3).

На титульном листе заявления указываются:

- ИНН предпринимателя;

- налоговый орган по месту учета;

- код «2», означающий, что зачет делается в счет предстоящей уплаты конкретного налога — в данном случае фиксированного взноса ИП;

- контактный телефон;

- если заявление подает представитель ИП — данные представителя.

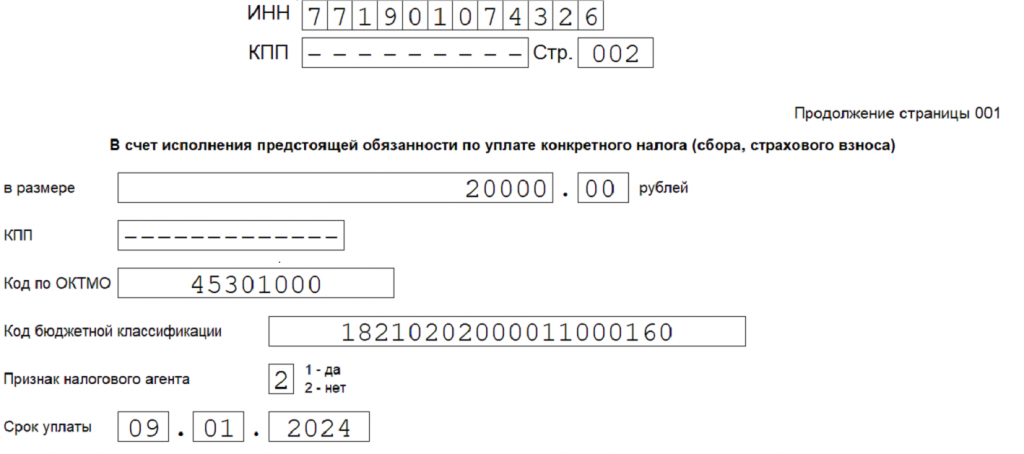

На следующей странице указываем:

- ИНН предпринимателя;

- сумму, которую хотите считать уплаченными взносами. В нашем случае это 20 000 рублей;

- ОКТМО;

- КБК фиксированных взносов.

- признак налогового агента — «2»;

- срок уплаты. Для фиксированных взносов за 2023 год с учетом переноса дней из-за праздников срок уплаты — 09.01.2024.

Заявление о зачете представляется в ИФНС только в электронном виде, подписанное УКЭП (п. 4 ст. 78 НК РФ). Способы подачи — по телекоммуникационным каналам связи или через личный кабинет налогоплательщика. Поэтому предпринимателю потребуется еще и электронная подпись.

На основании заявления налоговики зачтут положительное сальдо ЕНС в счет исполнения предстоящей обязанности по уплате фиксированных взносов. И только после этого ИП может уменьшить УСН-налог на взносы «за себя».

Зачет создается в кратчайшие сроки — в течение суток. Но не стоит откладывать на последний день. Если что-то заполните неверно, в зачете могут отказать, и тогда придется переделывать заявление.

Можно ли подать заявление о зачете и заплатить взносы одним днем

Да, это возможно. Но важно не упустить, чтобы на ЕНС хватило суммы для зачета: не было недоимок или других налогов с тем же сроком уплаты, которые могут ваш платеж по взносам уничтожить.

Поквартально или в конце года?

Процесс поквартального уменьшения УСН на фиксированные взносы связан с дополнительными трудозатратами и расходами, так как нужно:

- заполнять и подавать заявления о зачете;

- приобрести ЭЦП.

За какие годы можно уменьшить налог

Как и прежде действует правило, предусмотренное п. 3.1 ст. 346.21 НК РФ: налог по УСН за конкретный период уменьшается на взносы, уплаченные в этом периоде. При этом неважно, за какой год они платятся.

В Письме от 20.01.2023 № 03-11-09/4254 Минфин разъясняет:

- на взносы за 2022 год, срок уплаты которых приходится на 09.01.2023 (или на 03.07.2023), перечисленные в 2023 году, можно уменьшить УСН по периодам 2023 года;

- на фиксированные взносы за 2023 год со сроком уплаты, выпадающим на 09.01.2024, можно уменьшить УСН за периоды 2024 года.

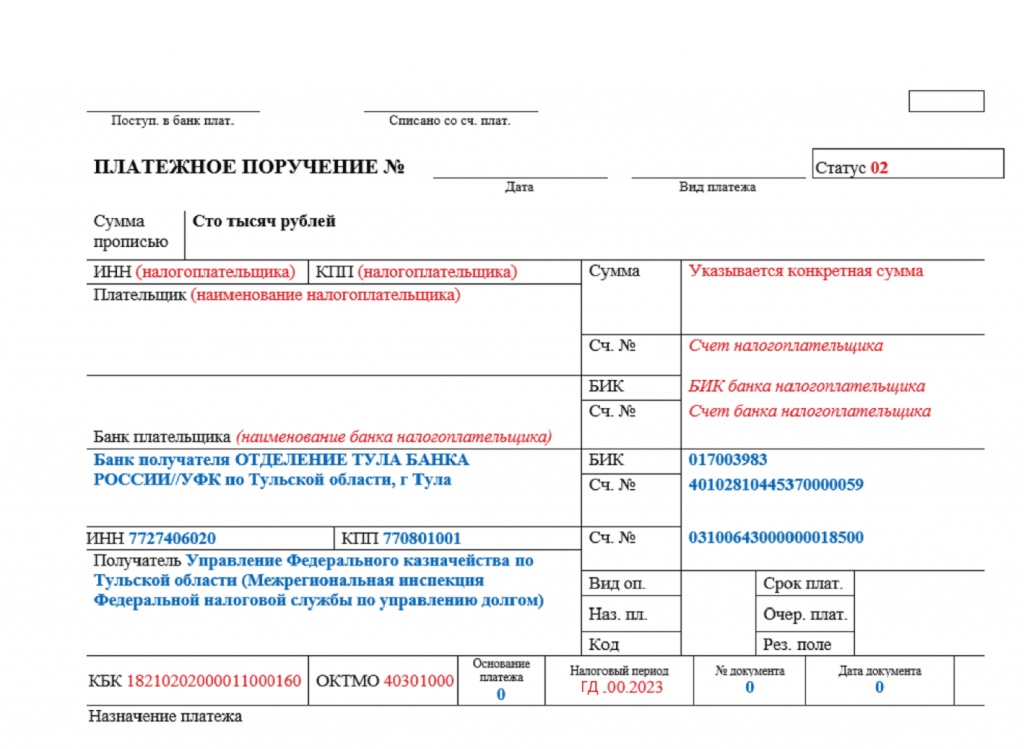

Когда можно уменьшать налог поквартально без зачета

Если вы перечисляете налоги и взносы отдельными платежками (со статусом плательщика «02»), можно не подавать заявление на зачет фиксированных взносов (Письмо ФНС от 31.01.2023 № СД-4-3/1023@). Дело в том, что в таких платежных поручениях указывается подробная информация о платеже: КБК налога или взноса (а не КБК ЕНП), ОКАТО, налоговый период. Главное — все эти данные корректно указать, чтобы налоговики могли однозначно идентифицировать платеж.

Уменьшение УСН на фиксированные взносы при ликвидации ИП

ИП, прекративший деятельность в течение года, должен расплатиться по взносам с бюджетом не позже 15 календарных дней с даты снятия с налогового учета (п. 5 ст. 432 НК РФ). При этом уменьшить УСН-налог разрешается только на те взносы, которые перечислены до закрытия ИП.

Если дата ликвидации пока неизвестна, невозможно рассчитать точную сумму взносов. В этом случае взносы обычно платят или с небольшим запасом, или с небольшой недоплатой. А когда дата «ликвидационной» записи в ЕГРИП будет известна — рассчитывают точную сумму. Недоплату по взносам доперечисляют в течение 15 дней с даты закрытия, а переплату возвращают в течение 3 лет со дня уплаты.

Если решите подавать заявление о зачете, не забудьте заранее оформить электронную подпись.

Напомним главное

- По фиксированным взносам ИП ни отчетность, ни уведомления не подаются. Поэтому налоговики спишут с ЕНС сумму взносов только в установленные сроки уплаты: 31 декабря текущего года — постоянную часть, 1 июля следующего года — дополнительный взнос 1 %.

- Для уменьшения аванса по УСН в течение года, необходимо сделать зачет по заявлению. Зачет делают в течение суток. Форма и формат заявления утверждены Приказом ФНС от 30.11.2022 № ЕД-7-8/1133@. Заявление подается исключительно в электронной форме с УКЭП.

- Заплатить взносы и подать заявление о зачете можно одним днем, однако проследите, чтобы на ЕНС хватило суммы для зачета: не было недоимок и других первоочередных обязательств.

- Как и раньше, налог по УСН за конкретный период уменьшается на взносы, уплаченные в этом периоде. При этом неважно, за какой год они платятся.

- Если вы платите налоги и взносы отдельными платежками «по-старому», можно не делать зачет. Главное — корректно указать в платежке КБК взноса, ОКАТО, налоговый период, чтобы налоговики могли однозначно идентифицировать платеж как фиксированный взнос.

- При закрытии ИП безопасней подать заявление о зачете взносов, чтобы они точно были учтены инспекторами в периоде действия ИП и на них можно было уменьшить налог по УСН. Не забудьте заранее оформить УКЭП.

Подробнее на Контур.Экстерн